どうも!あらツーです。

賛否両論ありますが、最近メディアでFIRE特集がちょこちょこ取り上げられています。

FIRE(Financial Independence, Retire Early)は、経済的自立して早期退職うほほーいして自由に生きることです。

FIREするには1年間の支出の約25年分の金融資産を投資に回せば、そこから毎年4%ずつ取り崩して生活費に充てても、金融資産を大きく減らすことなく生活できるだろうと言われています。むしろ資産を4%取り崩しているはずなのに、投資の効果で資産がジワジワ増えていくこともあるという夢の生活!

2021年時点の自分の収入や支出、資産状況で、10年後にFIREできるか見直しました。

目次

現在の支出

先月の支出は超ざっくり20万円。特に節約とかしていないので、削れるところはいっぱいあると思いますが、、、(;’∀’)

- 家賃 9万円

- ガス・水道・光熱・通信費 1.7万円

- 食費 4万円

- 雑費・交際費 2万円

- 積み立てNISA 3.3万円

年間支出は240万円です。これの25年分となると、6000万円!

私が完全FIREするなら6000万円の金融資産が必要となります。

運用資産の計算

順調に資産運用

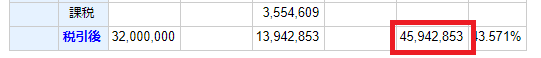

順調に資産運用できた場合を考えてみます。現在運用している資産は、見栄をはって800万円とします!支出を除いて20万円/月(かなり辛め)を投資に回すとして、希望と期待を込めて年利7%で運用できるとします。

こちらのサイトで計算してみました。

上記のサイトで計算したところ、10年後には4600万円くらい。。。現在の私では甘く見積もった運用をしても、10年で完全FIREは無理そうでした( ;∀;)

堅実な資産運用

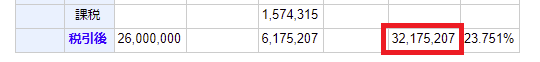

次に、より堅実的な資産運用をした場合を考えてみます。

現在運用している資産800万円、支出を除いて15万円/月を投資、残りの5万/月を貯蓄に回すとして、年利4%で運用できるとします。

これで何とか3200万円。貯蓄もなんだかんだ600万円!ぎっりぎりのサイドFIREができそうです。

サイドFIREの計画

サイドFIREについては上記「最強の早期リタイア術」の本を参考に検討していきます。

必要な生活費の半分を労働で稼ぐとすれば、3000万円の金融資産が準備できればサイドFIREはできるので、上記の試算通りに行けば、10年でサイドFIREができそうです!

しかし、FIREにはまだまだ考えるべきことがあります。

例えば、コロナショックで約30%近くS&P500は下落しましたが、そういう暴落直前でFIREした場合、運用資産が大幅下落しているのにも関わらず、生活のために運用資産を切り崩す必要が出てしまいます。想定以上に資産を減らしてしまい、FIRE失敗の可能性を高めてしまいます。

そこで暴落時を乗り越える戦略についても考えていきます。

この本で紹介している戦略は、指数連動の投資信託だったら、資産価値が0になることはなく、じっと待っていれば元値にいずれ戻るんだから、暴落の間に運用資産を取り崩さないように準備しようぜ!という戦略です。

歴史上の暴落をみると、だいたい5年間あれば株価が元値に戻っているとのことなので、運用資産とは別に、現金(現金クッション)と配当(利回りシールド)で5年間の支出を賄えるようにしておけば、FIRE失敗のリスクを大幅に減らすことができます。

現金クッションと利回りシールド(順調に資産運用)

順調に資産運用が成功した場合を考えます。投資で4600万円を用意できました。

備えるべき5年分の支出

240万円/年×5年=1200万円

FIRE直後の運用資産

4600万円=4000万円(運用)+600万円(現金化)

配当利回り3%で運用

4000万円×3%=120万円/年

現金クッション+利回りシールド

600万円+120万円×5年=1200万円

運用資産のうち、4000万円を配当利回りを3%で運用できれば、120万円の年間配当が手に入る計算となります。年間支出の想定は240万円なので、配当だけで足りない分は120万円です。これは現金化した600万円で賄えます!もし、副業収入が120万円だとすると、現金クッションを取り崩すことなく、配当と副業収入だけでFIRE生活が送れちゃいますね。

現金クッションと利回りシールド(堅実な資産運用)

堅実な資産運用が成功した場合を考えます。投資で3200万円、600万円貯金できました。

そもそもFIREした後も同じ生活水準を維持しようなんておこがましいです( ゚Д゚) なので、食費を削ったり、家賃を削る(引っ越す)などして220万円/年に支出を落とします。

備えるべき5年分の支出

220万円/年×5年=1100万円

FIRE直後の運用資産

3200万円

配当利回り3%で運用

3200万円×3%=96万円/年

現金クッション+利回りシールド

600万円+96万円×5年=1080万円

3200万円を配当利回りを3%で運用できれば、96万円の年間配当が手に入る計算となります。年間支出の想定は220万円なので、配当だけで足りない分は124万円です。600万円貯金だけではちょっと足りませんが、副業収入を考えれば、余裕で賄うことができそうです。

まとめ

今の収入と支出、資産状況で、2パターンで考えてみました。かなり甘く見積もっており、ツッコミどころ満載かもですが、この生活を続けていけば、10年でサイドFIREが現実味を帯びてきました。

とりあえず、①支出を減らし、②収入を増やし、③投資に回して、うまく資産運用ができれば、来年はもう少し違った景色(完全FIRE)がうっすら見えてくるはず!?

また来年の資産状況でFIREの試算をし直したいと思います。

では!